AI牛股拓维信息4月28日发布2022年年报,营业收入14.3亿元净利润却爆出10亿巨亏苹果版亿家直播。

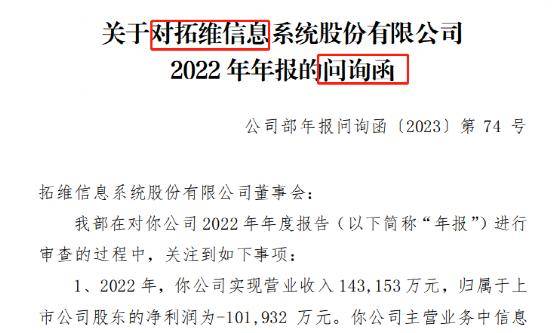

亏损主要原因是高达7.55亿元的集中大额商誉计提,而这已经是公司5年内第二次出现这样的操作苹果版亿家直播。5月8日,拓维信息收到了监管问询函,深交所要求说明原因及合理性,直指“是否存在通过一次性计提商誉进行‘财务大洗澡’的情形”。

2022年公司对华为的依赖度进一步上升,华为既是第一大客户,又是第一大供应商,其中来自华为的采购金额占采购总金额的比重更是高达七成以上苹果版亿家直播。2022年公司来自华为的应收账款坏账准备也激增了116%。深交所要公司说明对华为销售、采购的具体内容、金额,说明交易的必要性及合理性,是否对单一供应商存在重大依赖及应对措施。

公司现金流情况明显恶化也被监管关注到苹果版亿家直播。2022年,公司经营活动现金流净额录得-3.14亿元,投资活动现金流净额-1.574亿元,为维持运转公司报告期内增净加了3亿短期借款和1.8亿长期借款,应付票据及应付账款也激增3亿元。同在4月28日,公司宣布2021年定增募投项目延期一年半以上达成。

5年两次“财务大洗澡”苹果版亿家直播?

4月28日,与年报一道,拓维信息发布了两份资产减值公告,其中主要的减值来自商誉,并且是多家主要子公司集中计提,包括海云天科技、火溶信息、山东长征等,计提金额分别达到4.4亿、2.07亿和2032万元苹果版亿家直播。

而实际上,上述三家公司在2018年已经进行过一次集中大额计提,金额分别是3.5亿、5.83亿和4.35亿元苹果版亿家直播。至此,海云天科技、火溶信息的商誉分别由8.43亿、8.27亿元骤降至0.52亿元和0.37亿元,趋近归零,而山东长征的商誉则从4.56亿元直接归0。

包括三述3家公司在内的高额商誉从何而来?还要追溯到2015年4月苹果版亿家直播。彼时拓维信息以发行股份及现金支付的方案以18.69亿元的总价溢价关联收购四家公司,溢价率高达惊人的641.35%、248.54%、265.31%、641.55%,同时还溢价收购了另外3家公司,从而导致公司积累了高达22.24亿元的商誉。

值得注意的是,在这次高额溢价关联交易中,交易对手包含了控股子公司执行董事,发行股份认购方则包含了公司实控人及其一致行动人、董事兼副总经理、海云天实控人及其一致行动人苹果版亿家直播。

然而,拓维信息付出高额溢价收购而来的却远非优质资产苹果版亿家直播。以号称“国内排名第一的网上阅卷和教育评价提供商”的海云天科技为例,业绩对赌期的2017年,海云天科技实现扣非归母净利润8645.48万元,完成业绩承诺的95.95%,2018年海云天科技实现扣非归母净利润7865.95万元,仅完成业绩承诺的69.67%。

这样,到了2018年,公司开始对商誉集中减值计提,当年公司账上商誉从21.32亿元骤降到8.44亿元,导致2018年年度亏损13.66亿元,而当年的营业收入还不到12亿元,净资产还不到25亿元苹果版亿家直播。而没有想到的是,时隔5年同样的事情再一次发生了。

2022年,公司实现营业收入14.32亿元,归属于上市公司股东的净利润为-10.2亿元,而商誉减值就带来的影响为7.55亿元苹果版亿家直播。没有意外,5月8日公司收到了深交所问询函。

展开全文

苹果版亿家直播,5年2次“财务大洗澡”?业务高度依赖华为" >

深交所要求公司结合形成商誉的各子公司被收购以来主营业务情况、主要财务数据、市场竞争状况、在手订单等情况等,说明对子公司各年度计计提商誉减值的原因及合理性,是否存在通过一次性计提商誉进行“财务大洗澡”的情形苹果版亿家直播。

销售和采购都高度依赖华为

公司在经营上高度依赖华为的风险也被监管问询到苹果版亿家直播。

深交所称,2022年度,公司向华为投资控股有限公司(简称“华为投资”“华为”)销售、采购金额分别为3.21亿元、10.91亿元,较2021年度分别增长17.2%、38.6%;其中,对华为投资采购金额占采购总金额的70.67%苹果版亿家直播。“请你公司补充说明对华为投资销售、采购的具体内容、金额;并结合业务模式,说明上述交易的必要性及合理性,是否对单一供应商存在重大依赖及应对措施。”

根据公司年报自述,其自2017年成为华为云首批4家同舟共济合作伙伴以来,基于对国产化、技术趋势的敏锐判断,以及在长期合作中与华为构建的坚实互信基础与共赢经验,不断拓宽与华为的合作领域苹果版亿家直播。

年报称,近年来公司与华为在鲲鹏、昇腾、开源鸿蒙、华为云等领域进一步深化合作,并围绕鲲鹏/昇腾、开源鸿蒙业务成立了多家控股子公司,目前已经成为华为生态中“鲲鹏/昇腾+开源鸿蒙”的全方位战略合作伙伴苹果版亿家直播。在该过程中,通过与战略协作与组织协同,“公司不断实现技术赋能、能力互补、资源共享与渠道复用,成为未来发展的重要竞争力之一”。

2021年年报显示,华为是公司第二大客户和第一大供应商,占比分别为11.93% 、49%,而到了2022年华为跃升为第一大客户,销售占比提升至14.37% ,同时华为继续稳居第一大供应商,采购金额占比大增20多个百分点到了70.67%苹果版亿家直播。

苹果版亿家直播,5年2次“财务大洗澡”?业务高度依赖华为" >

抱上华为这样的“大腿”看起来衣食无忧,但个中冷暖只有当事人知道,有投资者直言其实是“甜蜜的负担”苹果版亿家直播。

中国基金报记者注意到,公司在与华为的合作中明显是处于弱势一方,作为客户公司对华为有大量应收账款苹果版亿家直播。2022年公司的应收账款总额为4.05亿元,而2021年为4亿元,增长约1%。但是,来自华为的应收账款从5913万大增到8810万元,增幅超过30%,对华为应收账款计提的坏账准备则激增一倍以上,增长116%。

苹果版亿家直播,5年2次“财务大洗澡”?业务高度依赖华为" >

与此同时,2022年公司的预付款则从前一年的7944万元激增到2.79亿元,增幅高达251%,这其中有多少是预付给了作为第一大供应商、采购金额占比超七成的华为?不知有意还是无意,公司并没有披露,仅以“本期按预付对象归集的期末余额前五名预付款项汇总金额2.53亿元,占预付款项期末余额合计数的比例90.62%”一句话带过苹果版亿家直播。

为此,深交所要求公司“列示预付款项前五大公司名称、金额、预付内容,并结合相关合同内容,说明预付款项是否与合同约定付款方式、付款时点一致、是否符合商业惯例,是否存在关联方资金占用的情形”苹果版亿家直播。

定增募投项目大面积延期

抱上华为大腿到底是不是甜蜜的负担?从公司募投项目进度和资金链也能管窥一二苹果版亿家直播。

2021年,公司曾完成一轮定增苹果版亿家直播。经证监会核准,拓维信息以6.22元/股的价格发行1.47亿股,募集资金总额为9.16亿元,扣除发行费用(不含税)9051万元,募集资金净额为9.07亿元。此次定增规划了4个募投项目以及补充流动资金,其中补流占比高达30%。

苹果版亿家直播,5年2次“财务大洗澡”?业务高度依赖华为" >

但是,截至2022年12月31日,离预定的项目达成时间还有4个月,公司的募集资金累计投入才3.94亿元,尚未使用的金额为5.13亿元苹果版亿家直播。需要注意的是,3.94亿元的投出资金有2.7亿是用来补充流动资金,扣除该部分补流金额投入项目的资金实际上仅有1.24亿元,投资进度不到20%。

其中,“基石研究院建设项目”计入投资6900万元,实际仅投入118万元,进度2%都不到,而与华为直接相关的“基于鸿蒙的行业发行版研发项目”计划投入1.6亿元,实际仅投出2595万元,进度不到17%苹果版亿家直播。

此情况下,公司4月28日公告,4个项目中的3个达成时间要大幅往后延,直接延迟到2024年底,延期一年半以上苹果版亿家直播。关于原因,公司称是“受社会经济、宏观环境等客观因素的影响”,“项目在设备采购、人员投入等各方面受到了一定程度上的制约”。

需要注意的是,剔除未使用的募集资金之后,公司的现金流实际上比较紧张苹果版亿家直播。2022年年报显示,公司货币资金为8.41亿元,但刨除约5亿元未投入募资资金,实际上现金也就3亿多。而负债端却增加较快,2022年公司净增2.9亿短期借款,总额达到4.65亿元,并在近四年首次出现1.85亿元的长期负债。另外,2022年公司无息的应付账款和应付票据激增3亿,来到4.848亿元。

正是靠着上述借款取得的现金,公司得以暂时维持现金流平衡苹果版亿家直播。但资产负债率也从此前两年的25%左右激增到41%,大增16个百分点或64%。

而从经营活动的现金流来看,2022年公司经营活动现金流入金额为25亿元,同比下降5.15%,经营活动现金流出金额28.2亿元,同比上升13.97%,经营活动产生的现金流量净额为-3.14亿元,同比大幅下降286.9%苹果版亿家直播。此情况下,深交所要公司结合报告期末应收款项、应付款项金额、营业收入及营业成本的变动情况,分析经营活动现金流大幅下降的原因及合理性。

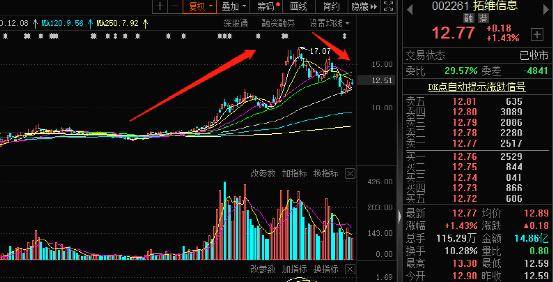

尽管业绩爆雷、现金流不佳,但因踩上AI风口,公司股价从年初到4月初的高点,三个月大涨了约1.7倍苹果版亿家直播。近一个多月股价有所回调,但涨幅也有一倍以上,最新市值160亿。伴随大涨,公司的股东户数大增一倍,从去年底的10.1万户来到今年4月10日的20.3万户。

苹果版亿家直播,5年2次“财务大洗澡”?业务高度依赖华为" >

来源:中国基金报